С 1 января 2025 года предприниматели на упрощённой системе налогообложения (УСН) должны платить налог на добавленную стоимость (НДС). Подробнее о налоге см. в статье на сайте ФНС Методические рекомендации по НДС для УСН.

Ставка налога зависит от следующих условий:

- если налогооблагаемый доход меньше 60 млн. рублей в год, то предприниматель освобождается от уплаты НДС;

- если налогооблагаемый доход больше 60 млн. рублей и меньше 250 млн. рублей в год, то предприниматель может применять ставку НДС 5%;

- если налогооблагаемый доход больше 250 млн. рублей и меньше 450 млн. рублей в год, то предприниматель может применять ставку НДС 7%;

- если налогооблагаемый доход больше 450 млн. рублей в год, то предприниматель должен применять ставку НДС 20%;

- предприниматель добровольно может выбрать применение ставки 20% при любом уровне дохода.

BILLmanager позволяет настроить правило, по которому ставка НДС будет подставляться в документы, которыми компания обменивается с клиентами (УПД, акты выполненных работ и т.д.). В BILLmanager недостаточно данных, чтобы рассчитать налогооблагаемый доход. Поэтому отслеживать момент, когда необходимо поменять ставку НДС, пользователям нужно самостоятельно или в сторонней учётной системе.

Настройка правила для НДС

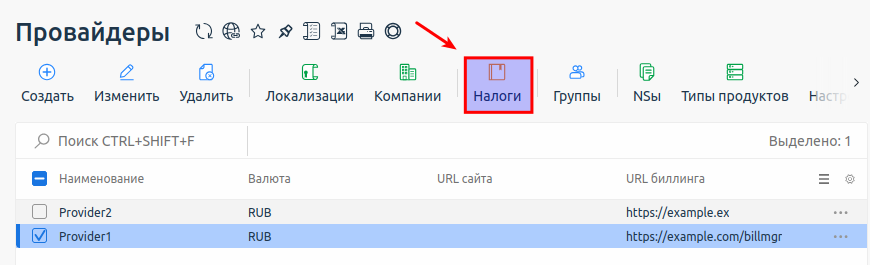

Чтобы вручную изменить настройку правил налогообложения, в левом меню перейдите в раздел Провайдер → Провайдеры → выберите провайдера → кнопка Налоги → выберите правило → кнопка Изменить. Подробнее о настройке правил налогообложения см. в статье Налоги.

Настройка правил налогообложения

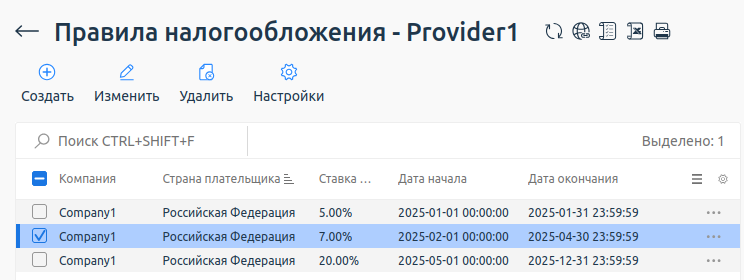

Переход на новые ставки должен осуществляться по следующим правилам:

- Если в прошлом году налогооблагаемый доход компании на УСН был меньше 60 млн. рублей, компания освобождается от уплаты НДС и правило налогообложения создавать не нужно.

- Если налогооблагаемый доход превысил 60 млн. руб, то переход на ставку 5% нужно осуществить в следующем месяце. Например, компания достигла налогооблагаемого дохода 60 млн. рублей в феврале. Тогда начать применять ставку 5% нужно с 1 марта.

Пример настройки правил для перехода на налоговую ставку 5% с 01.03.2025 г. - Если налогооблагаемый доход превысил 250 млн. руб, то переход на ставку 7% нужно осуществить в следующем месяце. Например, компания достигла налогооблагаемого дохода 250 млн. рублей в августе. Тогда начать применять ставку 7% нужно с 1 сентября.

- Если налогооблагаемый доход превысил 450 млн. руб, то переход на ставку 20% нужно осуществить в текущем месяце. Например, компания достигла налогооблагаемого дохода 450 млн. рублей в августе. Тогда начать применять ставку 20% нужно начать с 1 августа.

- Если компания решила сразу применять ставку 20%, администратору BILLmanager необходимо вручную настроить правило в разделе Провайдер → Провайдеры → выберите провайдера → кнопка Налоги.

Установленная в правиле ставка будет подставляться в акты выполненных работ.

Пример компании с разной ставкой налогообложения по периодам

Настройка правил налогообложения в переходный период

Переходный период — время, когда происходит изменение налоговых ставок. Например, в декабре действовала одна налоговая ставка, а в январе вступила в силу другая. В переходный период один расход может покрываться несколькими платежами с разными налоговыми ставками. Для этого расхода система создаст несколько актов. Число актов соответствует количеству уникальных налоговых ставок у платежей, которыми покрыт расход.

Чтобы объединить платежи в один акт с общей налоговой ставкой, настройте параметры для корректировки налога в файле /usr/local/mgr5/etc/billmgr.conf:

- InvoiceCorrectTaxFromDate — дата начала корректировки налога. Сравнивается с cdate — датой создания расхода в акте. Например,

InvoiceCorrectTaxFromDate 2025-01-01; - InvoiceCorrectTaxFromRate — текущая налоговая ставка, которую нужно изменить. Например,

InvoiceCorrectTaxFromRate 0.0; - InvoiceCorrectTaxToRate — налоговая ставка, которая будет применена при генерации акта. Например,

InvoiceCorrectTaxToRate 5.0.

Связанные статьи: